Als Mutter und Ehefrau haben Sie einen vielseitigen Vollzeit-Job. Als Managerin, Psychologin oder Krankenpflegerin sind Sie 24 Stunden jeden Tag im Jahr für Ihre Familie der zentrale Ansprechpartner. Kein Wunder, dass da kaum noch Zeit bleibt, um sich Gedanken über die Altersvorsorge zu machen.

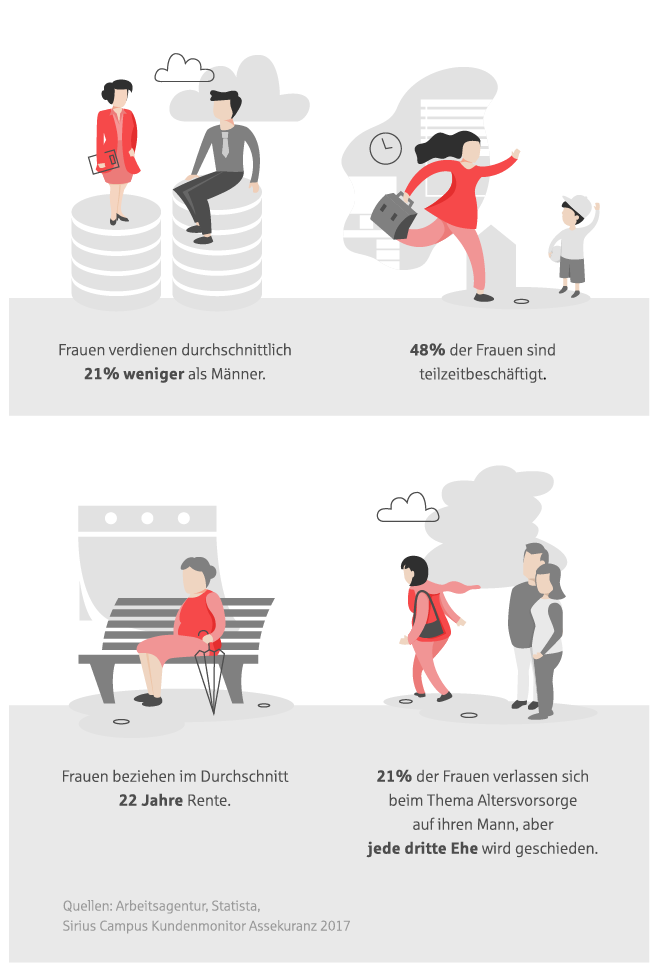

Aber genau dafür müssen Sie sich Zeit nehmen! Oder hätten Sie gedacht, dass die gesetzliche Rente für Frauen im Durchschnitt gerade mal 690 Euro im Monat (West) beträgt. Hier erfahren Sie, wie Sie auch später finanziell unabhängig bleiben.

1. Altersvorsorge optimieren:

Sie haben bereits eine private Altersvorsorge gemeinsam mit Ihrem Lebenspartner/ Ehepartner abgeschlossen? Dann sollten Sie prüfen, wer in welchem Umfang abgesichert ist. Sofern Sie berufstätig sind - egal ob Voll-/ Teilzeit oder Minijob - nutzen Sie die staatliche Förderung über die betriebliche Altersvorsorge, um Ihre spätere Rente aufzustocken.

Dies ist durch die Unterstützung von Staat und Arbeitgeber bereits mit kleinen Beiträgen möglich. Falls Sie nicht berufstätig sind, lohnt sich für Sie eine Riester-Rente. Mit einem monatlichen Beitrag von 5 Euro können Sie bereits die volle staatliche Unterstützung ausschöpfen. Diese beträgt für Sie 175 Euro pro Jahr.

Zusätzlich erhalten Sie eine jährliche Zulage pro Kind (185 Euro für Kinder, die vor 2008 geboren sind, 300 Euro für Kinder, die nach 2008 geboren sind). Wichtig dabei: Ihr Partner muss auch einen Riestervertrag abschließen.

2. Familie absichern:

Wer seine Familie oder ihm nahestehende Personen für den Todesfall finanziell richtig absichern möchte, sollte sich frühzeitig informieren und vorsorgen. Auch wenn Sie nicht der Hauptverdiener im Haushalt sind, kann Ihr Ableben finanzielle Probleme für Ihre Hinterbliebenen mit sich ziehen.

Stirbt der Elternteil, der sich bisher um Haushalt und Kinder gekümmert hat, kann der Hauptverdiener seinen Job und die Erziehung oft nicht miteinander vereinbaren. Er braucht daher Unterstützung. Und diese kostet ebenfalls Geld.

Eine Risikolebensversicherung fängt Ihre Angehörigen bzw. Hinterbliebenen finanziell auf, wenn Ihnen etwas geschehen sollte. Weitere Informationen finden Sie hier.